Charles Henry Dow

Charles Henry Dow (1851-1902) était un éditeur, journaliste financier et statisticien américain qui a profondément influencé le domaine de l'analyse technique et de l'investissement. Il est surtout connu pour être l'un des fondateurs du célèbre Dow Jones & Company et du Wall Street Journal, deux entités qui ont grandement contribué à façonner le paysage financier et économique des États-Unis.

Dow a développé une approche analytique novatrice qui a jeté les bases de ce que l'on appelle aujourd'hui la "théorie de Dow". Cette théorie repose sur l'idée que les mouvements des marchés financiers suivent des tendances identifiables et prévisibles, qui peuvent être observées et interprétées à travers l'analyse des graphiques de prix. Dow a établi plusieurs principes clés qui forment le fondement de sa théorie et qui continuent d'influencer les traders et les investisseurs à ce jour.

La théorie de Dow, (Dow theory en anglais) est un des principes de base de l’analyse technique que nous connaissons aujourd’hui.

Cette théorie a été élaborée par Charles Dow, un des précurseurs de l’analyse technique. La théorie de Dow, ou Dow theory, repose sur six prémices.

Ces six principes de base sont abordés un par un ci-dessous.

Pour pouvoir comprendre comment l’analyse technique a vu le jour, nous nous intéressons à la théorie de Dow, ou Dow theory. C’est Charles Henry Dow, le père de l’analyse technique, qui a élaboré cette théorie. Pendant de nombreuses années, Charles Dow a étudié le comportement des cours sur les marchés financiers. Ses conclusions ont été publiées dès 1889 dans le Wall Street Journal.

Charles Dow a écrit des articles parus dans le journal pendant des années sans jamais utiliser lui-même le terme « Dow theory ». Après sa mort, d’autres analystes ont compilé son travail en rassemblant des informations de plus de 250 commentaires boursiers. Le résultat de ce travail colossal : la théorie de Dow. Cette théorie consiste en six principes de base sur lesquels de nombreux analystes techniques s'appuient encore aujourd'hui.

Selon la théorie, les cours reflètent parfaitement les informations disponibles et le marché a toujours raison. Les cours n’évoluent pas de manière chaotique. Dow distingue des tendances bien précises. Sa définition d’une tendance et le price action sont les prémices de l’analyse technique moderne. La Dow theory comprend donc six principes de base que voici.

Selon Charles Dow, les marchés tiennent compte de toutes les informations susceptibles d’influencer la demande ou l’offre.

Par conséquent, celles-ci se reflètent directement dans les prix des actions, indices et matières premières.

C’est en fait de ce principe dont on parle au travers de l’expression "efficience du marché financier", utilisée pour la première fois par l’économiste Eugene Fama dans un article publié dans le Journal of Finance. Cette théorie scientifique part du principe que les prix des actions reflètent les informations disponibles et les prévisions.

Une des conclusions de la théorie est qu’il est impossible d’obtenir structurellement de meilleurs résultats que la moyenne si ce n’est que par chance. Les prix reflètent déjà toutes les informations connues sur le marché et les futures évolutions sont imprévisibles. En bref : le marché a toujours raison, même s'il semble avoir tort.

Selon Charles Dow, le marché se compose de trois tendances. Il s’agit de tendances observées sur différentes unités de temps (timeframes).

La tendance primaire est le mouvement principal de la valeur sous-jacente. Il s’agit bien souvent de tendances de plus d’un an, voire plusieurs années. Sur le graphique de l’action Apple ci-dessous, vous observez que le cours évolue dans une tendance à la hausse depuis une dizaine d’années. Le cours a depuis lors baissé à plusieurs reprises de 35-50 %.

La tendance secondaire est un mouvement de correction qui se produit à l’inverse de la tendance primaire. Ces mouvements de correction durent généralement entre quelques semaines et un an. Leur durée est toujours plus courte que la tendance primaire. Dans une tendance primaire à la hausse, une tendance secondaire à la baisse sera visible et vice versa.

La tendance tertiaire se compose de mouvements à court terme. Cette tendance dure de 24 heures à quelques semaines au maximum. Cette tendance représente les fluctuations journalières des actions et est principalement intéressante pour le trading à court terme. Ces mouvements courts sont intéressants pour le daytrading et un bon timing est essentiel. Pour les investisseurs les plus défensifs qui visent le long terme, il est important de ne pas se laisser distraire par ces mouvements à court terme. Plus un investisseur se concentre sur la tendance tertiaire, plus il risque de se tromper dans ses prévisions.

D’après la Dow theory, les tendances citées ci-dessus peuvent s’interpréter de différentes manières. On appelle la tendance primaire, qui peut parfois durer extrêmement longtemps, la « tendance majeure », la « tendance de fond » ou encore la « tendance long terme » (cf. le graphique ci-dessous). Un investisseur a tout intérêt à savoir distinguer les différentes tendances.

Cours Apple - Tendances de Dow

La théorie de Dow part du principe que le marché ne connaît que trois phases différentes : la phase d’accumulation, la phase de participation des professionnels et du grand public et la phase de distribution.

La première phase est la phase d’accumulation. Durant cette phase, les cours évoluent à l’horizontale, le marché stagne. Les initiés et les plus intelligents achètent des actions tandis que le reste du marché semble endormi. Les cours ne fluctuent pas beaucoup et la valeur sous-jacente évolue dans une tendance à l’horizontale. En effet, les sommets et les creux sont égaux dans cette tendance.

Durant la deuxième phase, les plus attentifs et les suiveurs de tendances sont les plus actifs. On parle ici de phase d’absorption. Après que les investisseurs les plus informés aient fait leur entrée sur le marché, c’est au tour des particuliers de s’y mettre. Nous observons alors une tendance à la hausse, les prix augmentent rapidement. Des informations d’ordre fondamental vont améliorer la valeur sous-jacente. Les sommets et les creux de la tendance à la hausse sont de plus en plus hauts.

Durant la troisième phase, la phase de distribution, le grand public continue d’acheter en raison des informations positives qui ont attiré de nombreux spéculateurs sur le marché. Les plus intelligents et les professionnels en profitent pour vendre et par conséquent, le marché se retrouve dans une tendance horizontale. Une nouvelle fois, les creux et les sommets sont égaux dans cette tendance.

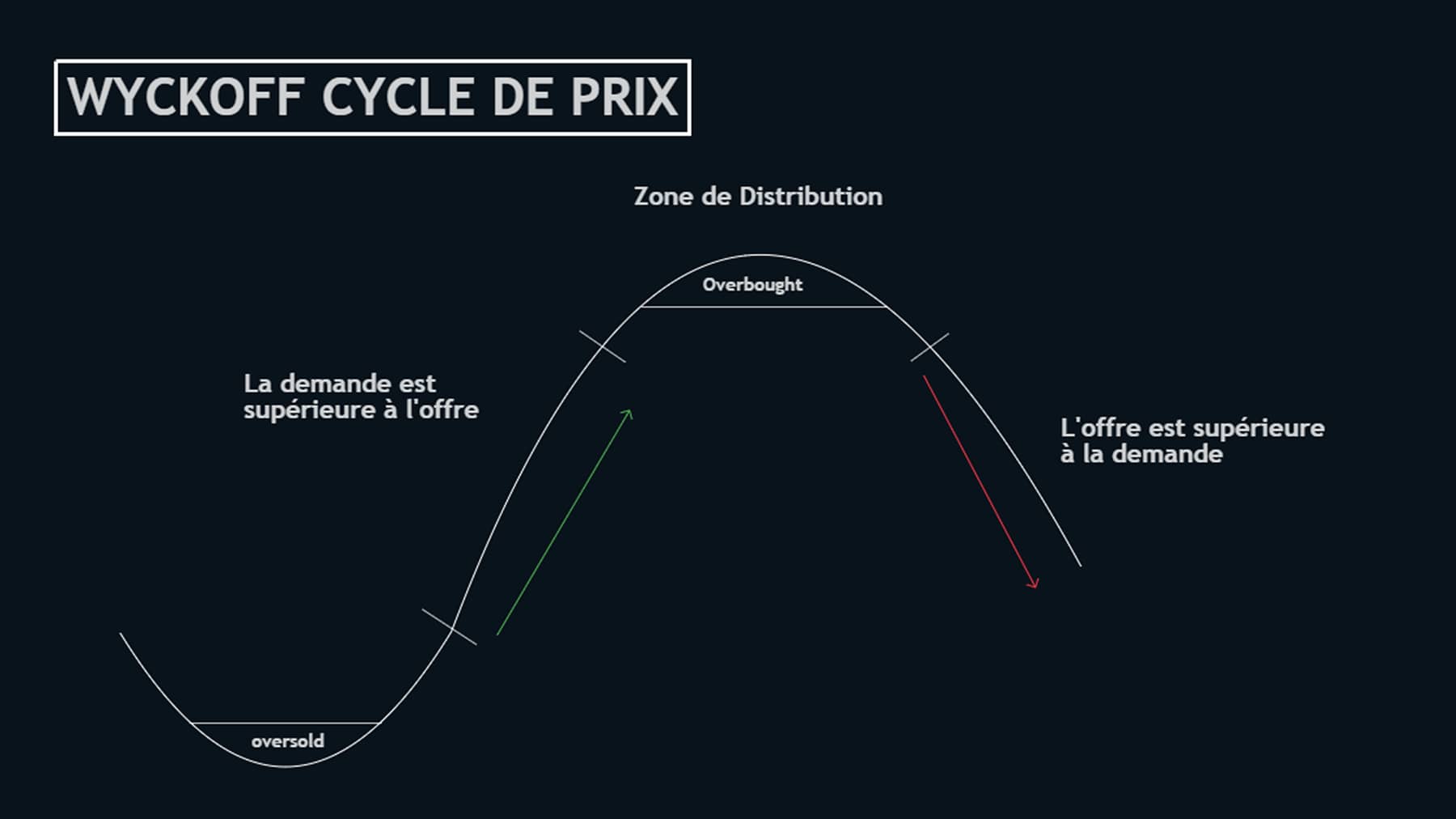

Ces phases ont par la suite également été décrites par Richard Wyckoff, un célèbre investisseur. Dans son Cycle des prix, il ajoute une quatrième phase durant laquelle les cours baissent, mais nous en reparlerons dans la section prévue à cet effet.

Wyckoff price cycle

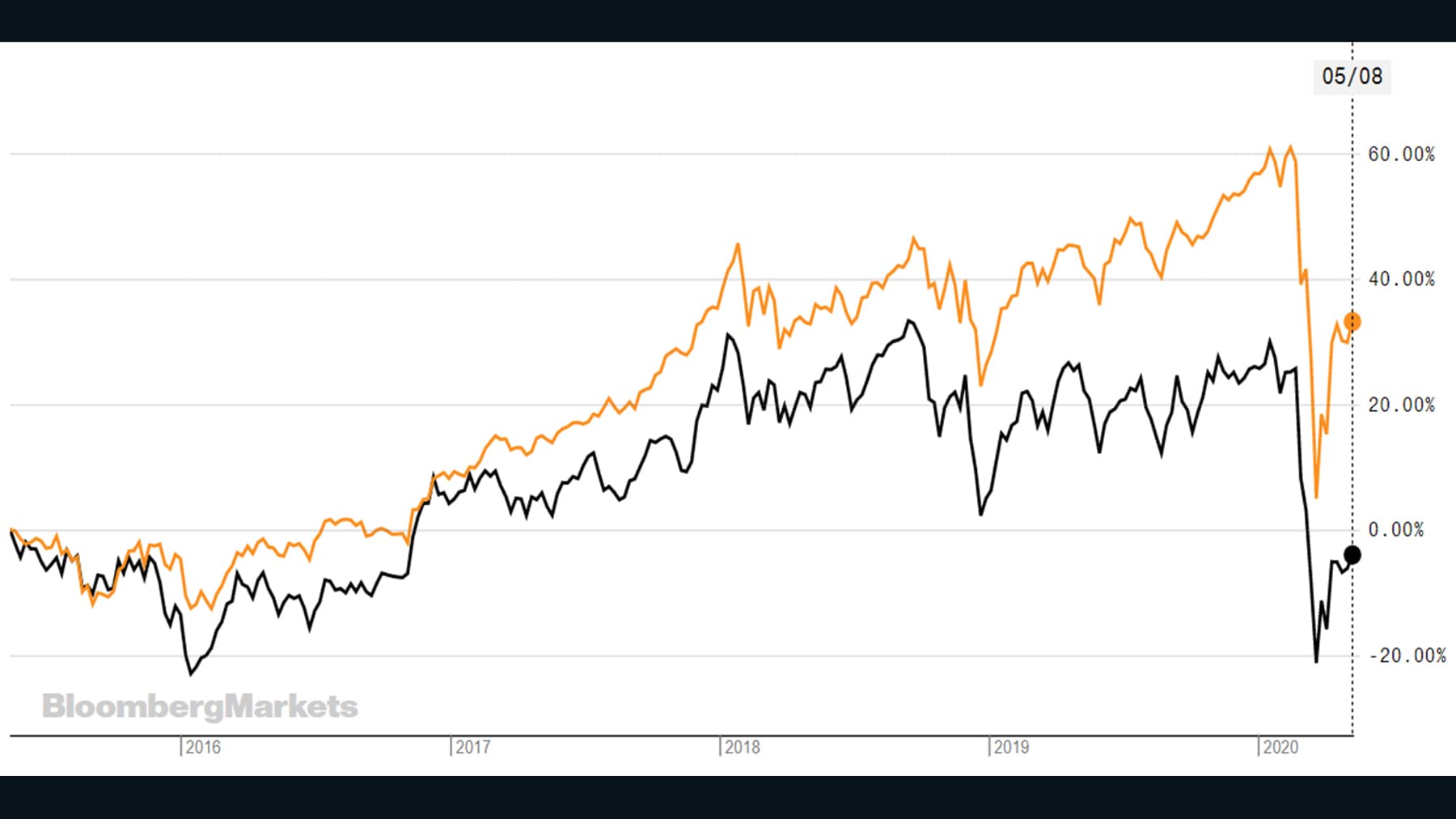

Après une étude approfondie, Dow a constaté que les différents indices doivent se confirmer pour confirmer une grande tendance. À la fin du 19e siècle, l’économie était une industrie à forte croissance et les produits étaient à l’époque transportés par voie ferroviaire ou par cargos. Charles Dow décida de créer deux indices à cet effet, le « Dow Jones Industrial Index » et le « Dow Jones Transportation Index ». Selon Dow, sur un marché bull sain, les deux indices doivent se confirmer. Ceci signifie qu’en cas de bourses des actions à la hausse, les deux indices doivent former des nouveaux sommets plus hauts.

Sa théorie est simple : selon Dow, les bénéfices des producteurs augmentent si la production est plus élevée. Si la production est plus élevée, ceci signifie qu’ils doivent pouvoir amener plus de produits au consommateur. En toute logique, le Dow Jones Transportation Index devrait donc également être à la hausse puisque que les actions des sociétés majeures de transport maritime et ferroviaire y sont cotées.

Dans l’illustration ci-dessous, vous pouvez voir les deux indices.

Corrélation des indices de Dow

La théorie de Dow stipule que les tendances doivent être confirmées par le volume. Selon cette règle, le volume doit augmenter en cas de hausse du cours (primaire) et diminuer en cas de baisse du cours (secondaire). Dow considérait le volume comme un indicateur de puissance d’un mouvement. Un volume élevé devrait représenter la véritable direction du marché plus vaste. Un mouvement dont le volume est élevé devrait pouvoir tenir plus longtemps et indiquer qu’une tendance (importante) s’est mise en marche. Si le volume est élevé et que le cours est à la baisse alors ceci pourrait bien signifier que la tendance primaire est à la baisse.

L’indicateur OBV est un outil de mesure du volume intéressant.

Le dernier principe de la théorie de Dow est capital pour une bonne application de l’analyse technique. Selon Dow, une tendance est active jusqu’à preuve du contraire. Bien qu’une action peut sembler se diriger vers une tendance à la baisse, le cours peut parfois poursuivre très rapidement le mouvement précédent. Ainsi, il est recommandé de bien tenir compte des différents mouvements de tendance tels que ceux discutés plus haut. Une tendance à la hausse se caractérise par des sommets et des creux toujours plus hauts. Tant que ce cas de figure se répète, même en cas de retracement temporaire, la tendance à la hausse garde le bénéfice du doute.

Au cours de ces 100 dernières années, on a souvent critiqué la théorie de Dow. D’une part, certains estiment que les signaux arrivent bien souvent trop tard, ce qui ne permet pas de vendre au niveau du creux et/ou de vendre au niveau du top. Un adepte de l’analyse technique n’investira jamais sur un marché qui évolue à l’horizontale, cela va de soi. Vous êtes peut-être en retard mais vous n’investirez jamais à l’encontre de la tendance.

Une autre critique émise est que l’économie et les indices ont changé depuis l’époque de Dow. Le lien entre les différents indices utilisés par Charles Dow semble obsolète aujourd’hui. À l’époque actuelle, l’économie regroupe de nombreuses activités qui se déroulent en ligne. Ces services ne sont pas reproduits sur l’indice lié au transport. Il est donc probable qu’à ce niveau-là, la théorie de Dow soit moins pertinente. Il vaut mieux se tourner vers le marché des sociétés du secteur de la technologie ou l’indice des semi-conducteur qui regroupe les sociétés de puces électroniques. Pensez ici au Nasdaq par exemple.